Q 銀行からお金を借入する際に納税証明書の提出を求められました。どこに行ったら発行してもらえるものなのでしょうか?

A 借入を行うなどの際に信用調査の一環として納税証明とゆうものを要求されることが多々あります。市町村において発行される所得証明や課税証明等もありますが、一般的には税務署で交付請求できる納税証明をさすことが一般的であると思われます。要求されている納税証明書の種類の指定をしっかり確認しましょう。

税務署の資料に基づいて地方税(住民税)の賦課が行われ、各企業から給与支払報告書が提出されていることを考えますと証明できる対象者の範囲は市町村の方が広いように思われますが、活用するサイドとしては全国一律の様式である税務署の納税証明書と勤務先から交付される源泉徴収票をもって信用の判断とする資料とすることは判断誤りをなくす意味では有効であると思われます。

税務署における納税証明書の納税証明書の交付請求とは確定申告書等を提出した場合の納税額、所得金額又は未納の税額がないことの証明書を交付請求する場合の手続です。

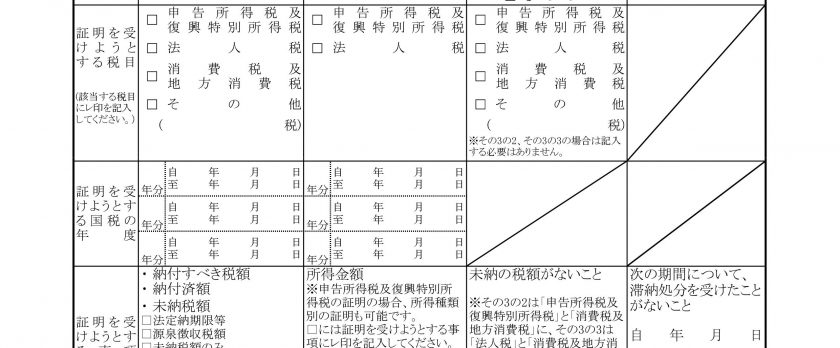

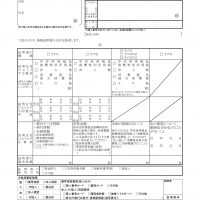

納税証明書の種類は以下のとおり4種類あります。

納税証明書(その1)・・・納付すべき税額、納付した税額及び未納税額等の証明

(その1)の交付請求を行う場合注意すべき点としては納税を銀行・郵便局等で納税した場合にその納付から証明書交付請求日まで相当な日が経過していない場合に税務署に納付記録が到着していない場合があることです。そのためには交付請求を行う対象税目の納付済みの納付書を持参することが確実であると思われます。

また、証明金額は「源泉所得税」控除後の金額のためこれを表示するよう請求することもできます。

納税証明書(その2)・・・所得金額の証明(個人は申告所得税又は申告所得税及復興特別所得税に係る所得金額、法人は法人税に係る所得金額です。)

(その2)については納税証明となっておりますがその内容は所得証明の性格があります。

納税証明書(その3)・・・未納の税額がないことの証明(税目を指定した「その3の2」(申告所得税及復興特別所得税と消費税及地方消費税)や「その3の3」(法人税と消費税及地方消費税)の証明もあります。)

(その3)等は(その1)とならんで交付請求が多い証明書と考えられます。貸付時点において貸付先に税金滞納があった場合は自社(者)の貸付金に先んじて国税債権が優先するため貸付元にとって重要な情報の一つであるものの証明といえます。ただ、税目を指定していますので、法人税を指定して証明を交付請求した場合に消費税及び地方消費税に未納があっても、(法人税について)未納がない証明書が発行されることになります。また、毎月(または、年2回)納付する給与等にかかる「源泉所得税」等の納付が失念されていても、ここでいう未納には含まれませんので留意が必要です。(その源泉所得税の未納について税務署長より税額の決定通知が送付されたものはここでの未納に該当します。)

納税証明書(その4)・・・証明を受けようとする期間に、滞納処分を受けたことがないことの証明

(その4)については交付請求数が最も少ない証明書と考えられます。銀行のなかでは要求するところもあります。滞納処分とは単に国税について未納があり督促の通知があっただけでなく、実際差し押さえ等があったことをいいますので、この(その4)の証明が発行して貰えない場合は貸付先として不適格と判断されてもいたしかたないところと言えるのではないでしょうか?

これらの納税証明書の交付請求にあたり、原則として1通400円の手数料が必要になってきます。同じ証明書を2通請求すれば手数料はもちろん2倍になります。この手数料はネット等で請求した場合に370円になる値引きがあります。ここで1通についてですが(その3)(その4)は原則として1社(者)2種類以上((その3)において2以上の税目をそれぞれ別々に請求すれば別ですがあまりする方はおられないと思われます。)発行されることはありませんが、(その1)(その2)については対象税目・複数年度それぞれに400円(又は370円)必要になりますので注意が必要です。また、窓口で手数料の支払いを行う場合に現金の他に収入印紙での納付ができますが、消印をしてはいけませんので、窓口に持参しその場で貼付する方が無難かもですが、小さいものなので紛失しないように気を付けましょう。

最後にこれらの請求は代理でも請求することができますが、大切な個人情報でありますので厳格な請求者等の身分証明・確認等(もちろん委任状も必要です)が行われます。詳しくは国税庁のホームページで確認しましょう。