従業員の借上げ社宅はいくら徴収すればいいのでしょうか?

住宅等の貸与についての規定を一度確認してみましょう。

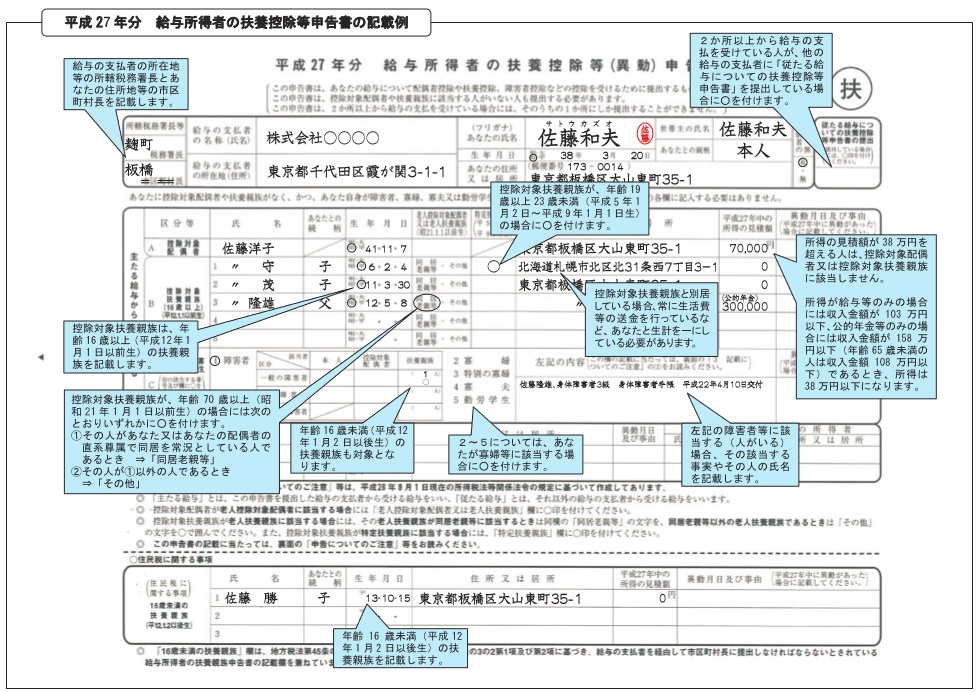

(1) 使用人に対する社宅や寮等の貸与

使用者が、使用人に対して無償又は低額の賃貸料で社宅や寮等を貸与することにより供与する。

経済的利益については、次の算式により計算した賃貸料相当額とその使用人から徴収している賃貸料の額との差額が給与所得とされます(所令84の2、所基通36-41、36-45)。

ただし、使用人から徴収している賃貸料が次の算式による賃貸料相当額の50%以上である場合には、その差額については課税されません(所基通36-47)。

〔賃貸料相当額の計算式〕

賃貸料相当額(月額)=その年度の家屋の固定資産税の課税標準額× 2/1,000 +12円×その家屋の総床面積(平方メートル)/3.3(平方メートル)+ その年度の敷地の固定資産税の課税標準額× 2.2/1,000

(注)

1.他から借り受けた住宅等を社宅や寮として使用人に貸与する場合の賃貸料相当額も、この算式によって計算します。

2.固定資産税の課税標準額が改訂された場合であっても、その改訂後の課税標準額が現に賃貸料相当額の計算の基礎になっている課税標準額に比して20%以内の増減にとどまるときは、強いて賃貸料相当額の改訂を要しないこととされています(所基通36-46)。

なんとも、物々しい数式が示されていて、難しそうですね。実は公務員の宿舎等の家賃計算にも使われているとも聞いております。

この計算は固定資産税課税標準額を使っていることから、実際に借上げの賃貸料よりも安くなるようになっているようです。私自身この計算をして実際の賃料を上回った経験がありません。(あくまで私の経験則で絶対を保証するものではありませんが。)

どうやら、借上げ賃料の半分を本人から徴収するのが無難のようですが、できる限り従業員の負担を軽くしてあげたい場合は上記の計算式をしてみるのもいいでしょう。本人から賃料を徴収しない場合は上記の計算式に当てはめた金額が経済的利益(本人の給与所得として加算されるもの)として本人に課税されることはいうまでもありません。

なお、法人の役員など従業員としての立場にない方は別途の計算式(従業員より厳しい)がありますのでご注意ください。