Q税務署から「扶養控除等の見直しについて」とゆう文書が届きました。どうやら年末調整において、従業員が誤った配偶者控除や扶養控除等の申告を当社で行っていたみたいです。税額の追徴を匂わすようなことが書いてあり、納付書も入っていて、なにか当社にペナルティーや罰金等があるのでしょうか?

A「扶養控除等の是正」とゆう税務署の指導の一つと考えていただければと思います。

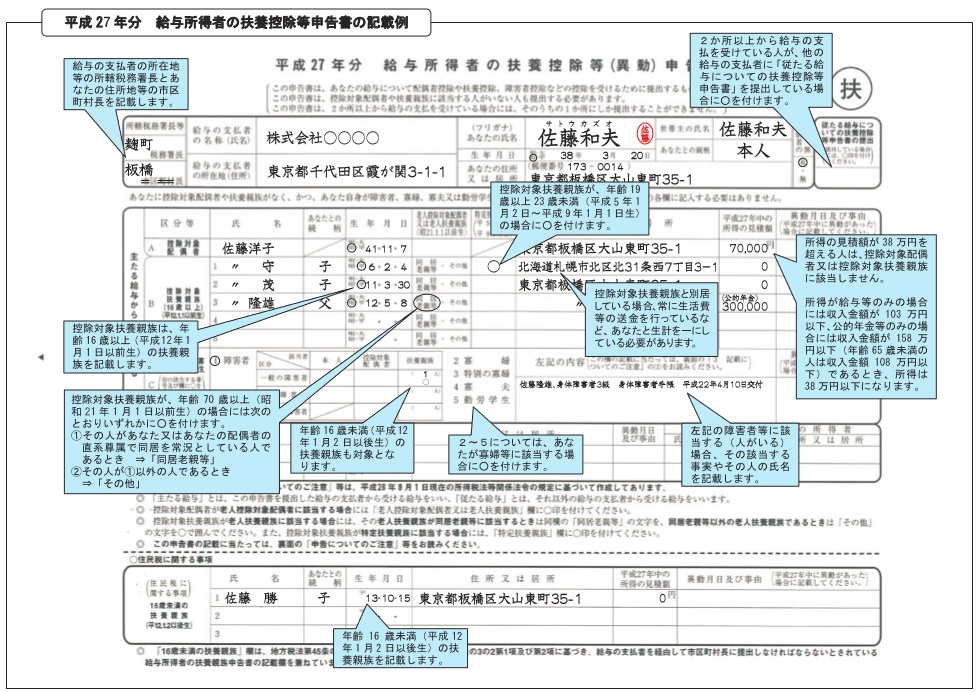

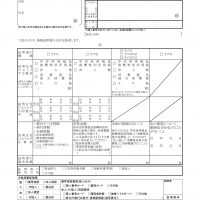

実際、御社で行った年末調整が間違っていたとゆう事実を税務署が把握したうえで通知がきておりますので、「扶養控除等(異動)申告書」の再確認及び従業員に再度是正対象になった扶養対象者の所得を再確認する必要があると思われます。

考えられる誤りの例で多いものを列挙いたしますと、

1 扶養対象として控除を行っていた配偶者(妻又は夫)の給与収入(所得)が103万円(38万)以内で働くつもりであったのが実際は超えていた。

2 扶養対象として控除を行っていた大学生である子供達がアルバイトで働いており103万円以上稼いでいたが全く分からなかった。

これ以外の理由も考えられますが、扶養対象者の収入が多かった場合は対象者の所得証

明(市町村のもの)をとらせるなりして事実を解明すべきです。

さて、実際、扶養対象者の所得が多く扶養控除等が受けられない場合は年末調整をやり直して本人から差額を追徴することになります。

ここで、よく言われることですが「会社は本人の提出した扶養控除等申告書で年末調整を行っているのだから、従業員本人が確定申告をして直せばいいじゃないか」という意見です。実際従業員本人が確定申告をすれば、誤りは正されますが、金額によっては加算税や延滞税の対象になります。もちろん、従業員本人の自業自得ともいえないこともありませんが。

この税務署が雇用主に行う「扶養控除等の是正」については実際に従業員から追徴して納付を行っても、本来加算税等の対象になりうる源泉所得税の追加納付について「事業主に責任がない」とゆう理由で加算税等が免除となっております。(この際同封された扶養是正専用の納付書で納める必要があります。)また、源泉税の遅滞履歴もつきません。(遅滞履歴がない場合その後の加算税の取り扱いが有利になる場合があります)

従業員自身も家族のことをしっかり把握していなかった。または、扶養手当等が無くなるのがいやで会社に黙っていたなんてこともあるかもしれません。

すこし、手間になりますが、しっかり従業員を指導して、場合によっては扶養手当等の返還などもありえますので、ちゃんとした対応をされることをお勧めいたします。